El reporte del buró de crédito es nuestra carta de presentación ante las instituciones financieras y es una herramienta primordial al momento de solicitar nuestro crédito. Hay distintas formas de mantener un buró de crédito sano, pero el primer paso es saber si estamos dentro del buró de crédito.

Antes de iniciar, ¿ya sabes qué es el buró de crédito? ¡Checa esto!

¿Cómo saber si estoy en buró de crédito gratis?

La mejor opción para poder obtener tu reporte de buró de crédito y saber si estás en buró de crédito es hacer uso de tu Reporte de Crédito Especial gratis. Cada persona tiene derecho a sacar su reporte gratuitamente una vez cada 12 meses.

Lo único que necesitarás para sacar tu reporte será que tengas a la mano tu estado de cuenta de tu tarjeta de crédito, los datos de tu crédito automotriz o los datos de tu crédito hipotecario.

Y ojo, estar en el buró de crédito no es algo negativo, simplemente esto significa que has tenido un servicio o algún préstamo que reporta a esta entidad. Sin embargo es importante mantener nuestro buró de crédito vigilado ya que podemos monitorear nuestra calificación y sacarle provecho a nuestros resultados.

Te prestamos hasta $2,000 pesos en minutos

¡QUIERO MI PRÉSTAMO!

¿Qué puedo hacer si estoy en el buró de crédito?

Estar en el buró de crédito no es en sí algo negativo. Es importante descargar el reporte de buró de crédito para poder analizar la razón de que aparezcamos en él.

En ocasiones, esto se debe a que tenemos algún servicio el cual proporciona información al buró de crédito, puede ser una tarjeta de crédito, un préstamo hipotecario o una tarjeta departamental.

Lo que es verdaderamente importante es saber cómo está nuestra calificación en el buró de crédito. Si nuestra calificación en el buró de crédito es negativa o promedio, existen varios pasos que podemos tomar para limpiar nuestro buró de crédito y mejorar nuestra nota en el reporte.

Esta calificación es importante debido a que es uno de los indicadores que las instituciones ven antes de proporcionarte una nueva línea de crédito o un nuevo préstamo.

Otra forma de tener una buena calificación crediticia es estar al pendiente de nuestros movimientos y nuestro comportamiento en el buró de crédito. Esto se puede lograr si hacemos un esfuerzo constante de monitorear nuestros reportes y nuestros movimientos en el buró de crédito.

Por fortuna, esto se puede lograr fácilmente al utilizar las alertas que el buró de crédito pone a nuestro alcance.

¿Qué son y cómo activo las alertas del buró de crédito?

Las alertas de buró de crédito son una herramienta para el consumidor que nos facilita poder monitorear nuestro reporte y los movimientos realizados del mismo.

Al momento de contratar las alertas de buró de crédito, esto nos hace acreedores a 4 reportes al año con toda tu información crediticia, 4 reportes de MiScore que nos permite ver nuestra calificación hasta ese momento y alertas ilimitadas durante los 365 días del año.

Los 8 reportes en total otorgados por la contratación de las alertas son en sí un gran facilitador al momento de querer mejorar nuestro estado en el buró de crédito.

Sin embargo son las alertas ilimitadas las que nos permitirán tener control sobre nuestro desempeño. Estas alertas nos permitirán saber si algún cambio ha sido realizado en nuestro reporte a través de un correo electrónico que recibirás al momento del cambio.

Los tipos de alertas que puedes recibir son los siguientes:

- Actualización de tu estado de pago

- Actualización de tu información laboral

- Actualización de tus créditos solicitados

- Reportes si alguna institución solicitó tu reporte de buró de crédito

- Alta de nuevos préstamos

Esta información puede ser relevante y de gran beneficio para nosotros porque no sólo nos permite tener alto escrutinio en nuestras actividades crediticias, sino que nos ayuda a detectar posibles fraudes o robos de identidad que estén haciendo uso indebido de nuestra información.

¿Cómo saber quién me metió al buró de crédito?

Las alertas nos permitirán saber quién ha solicitado que entremos a buró de crédito y nos permitirá comprender qué acciones y qué significa los movimientos que tenemos en nuestro buró de crédito.

Una de las alertas que podemos obtener es quien nos ha metido a buró de crédito y una vez que identificamos esto, podemos tomar acciones claras para mejorar nuestra relación con esta institución.

Esto significa que podemos ver nuestro historial de pagos con esta persona y hacer los pagos correspondientes para ponernos al día y así evitar permanecer en el buró de crédito con una mala calificación.

Una mala calificación en el buró de crédito puede significar que nuestras tasas de intereses pueden llegar a ser más altas en un futuro e inclusive podemos arriesgar que futuros préstamos se nos sean negados.

Sin embargo, existen algunos préstamos para los cuales no hay una afectación negativa en caso de que estemos en el buró de crédito.

¿Puedo solicitar un préstamo sin estar en el buró?

En ocasiones se puede presentar la situación en la cual necesitemos un préstamo de dinero pero sin historial crediticio y sin estar en buró de crédito puede sonar imposible. Afortunadamente existen algunos préstamos que no sólo no requieren historial crediticio o buró de crédito, sino que no necesitan un aval de por medio.

Los montos para estos préstamos suelen ser menores que un crédito bancario y los plazos de pago suelen ser más cortos, sin embargo un préstamo de esta naturaleza nos puede permitir obtener un historial crediticio y poco a poco ir accediendo a créditos y préstamos más grandes.

¿Necesitas un extra? Te prestamos en minutos

¡QUIERO MI PRÉSTAMO!

¿Cómo puedo contactar al buró de crédito?

Existen distintos métodos para contactar al buró de crédito y la mejor manera para hacerlo dependerá del trámite que necesitas hacer. Al ser una compañía, el buró de crédito cuenta con la información de contacto en su sitio web.

De igual manera existe la posibilidad de contactar a un asesor del buró de crédito que nos ayude a analizar nuestro reporte, que nos dé asesoría de las mejores acciones a realizar, y que nos proporcione simulaciones crediticias que pueden ser utilizadas para saldar cuentas o solicitar nuevos créditos.

De igual manera si es necesario hacer una aclaración, existen recursos gubernamentales como lo es la CONDUSEF. La CONDUSEF es el organismo que regula a las instituciones financieras y que nos permitirá solicitar aclaraciones en caso de que exista algún malentendido o alguna operación fraudulenta que debamos corregir.

Cómo comprobar tu buró de crédito

Paso 1

Ingresa a la página burodecredito.com.mx.

Paso 2

Da clic en el Productos Consumidor – Reporte de Crédito Especial.

Paso 3

Lee la información que esa sección te proporcionará y posteriormente haz clic en Obtén ya tu reporte

Paso 4

Lee la información que se te presenta. La página te pedirá una autorización para consultar tu historial crediticio, debes seleccionar la casilla Autorizo y acepto.

También encontrarás una casilla que te preguntará si deseas que tu reporte esté acompañado por Mi Score, un servicio que mide todos los elementos de tu historial crediticio y los sintetiza en un número que refleja tu nivel de desempeño en el manejo de créditos.

Mi Score tiene un precio de 58 pesos más IVA adicionales por lo que si no deseas realizar este pago ni obtener el reporte NO selecciones esta casilla.

A continuación da clic en Continuar.

Paso 5

En la siguiente página deberás ingresar tus información personal, de contacto y domicilio. Luego haz clic en Continuar.

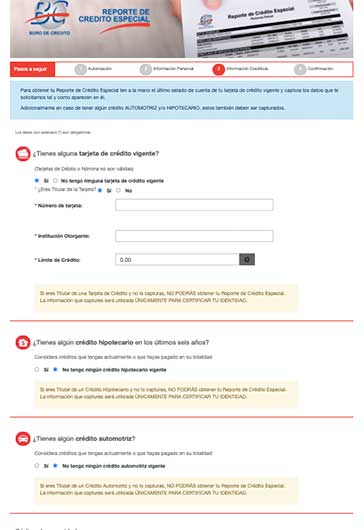

Paso 6

Ahora deberás ingresar tu información crediticia. Indica si tienes una tarjeta de crédito vigente y si tienes o has tenido un crédito hipotecario o un crédito automotriz.

Por último deberás ingresar el código de seguridad que se muestra en la imagen y darle clic en Continuar.

Paso 7

Si es la primera vez que lo consultas o ya han pasado 12 meses desde tu anterior consulta el sistema generará tu reporte y podrás acceder a él.

Si estás realizando una nueva consulta antes de que se cumplan 12 meses desde la anterior consulta gratuita te pedirá que realices el pago antes de poder generarte tu reporte y una vez hecho tu pago podrás visualizar tu reporte.

Puedes descargar tu reporte en PDF o pedir que sea enviado a tu correo electrónico.

Recuerda que no es necesario que hayas tenido una tarjeta de crédito de algún banco o solicitado un crédito para caer en buró de crédito. Es posible caer al hacer mal uso de planes o tarjetas que tengas con Telcel, Elektra, Coppel, Telmex, etc.

Ya que ellos también generan un historial bueno o malo. Por lo que si tuviste retrasos en pagos o pagos nulos en tu línea telefónica, planes de celular o en tiendas departamentales es probable que hayas entrado a buró de crédito.

¿Cómo limpiar buró de crédito? ¿Cómo ver mi buró de crédito? Puntos y score de buró de crédito ¿Qué es el buró de crédito?Salud financiera en el buró de crédito¿Cómo saber si estoy en el buró de crédito?¿Cómo tener un buró de crédito impecable? ¿Cómo evitar caer en el buró de crédito?¿En cuánto tiempo se borra o actualiza buró de créditoKueski SAPI de CV SOFOM ENR. Consulta aviso de privacidad, CAT y requisitos de contratación en Kueski.com. No requiere para su constitución u operación autorización de la SHCP y está sujeta a la supervisión de la CNBV en materia de prevención y detección de operaciones con recursos de procedencia ilícita.

4 comentarios

Que pajina es para checar mi buro de credito?

Gracias

Kiero saver cuanto tiempo tarda en desapareser el buro de credito y kien o kienes me pucieron

¡Hola, Jose!🌱 Te recomendamos entrar a la página oficial de buró de crédito, ahí puedes verificar tu estado con buró.